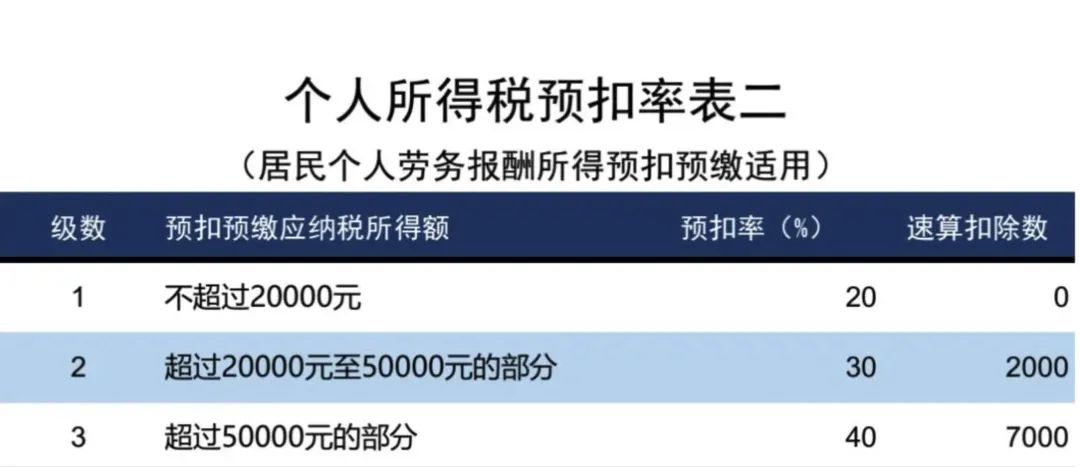

为进一步完善福利彩票和体育彩票兑奖与适用税法有关口径,促进彩票事业健康发展,8月16日,财政部、国家税务总局、民政部、国家体育总局四部门联合发布公告,进行了明确。 个人所得税新政! 9月1日起执行 8月16日,财政部、税务总局、民政部、体育总局联合发布了《关于彩票兑奖与适用税法有关口径的公告》,其中最为关键的内容就是对“一次性中奖收入”进行了明确界定。 公告规定,“电脑彩票以同一人在同一期同一游戏中获得的全部奖金为一次中奖收入”,而非此前相关规则里的按单注中奖收入为一次性收入。 一 按照个人所得税法及其实施条例的相关规定,彩票中奖收入属于偶然所得,以每次收入额为应纳税所得额,计算缴纳个人所得税。继续执行《财政部 国家税务总局关于个人取得体育彩票中奖所得征免个人所得税问题的通知》(财税字〔1998〕12号)、《国家税务总局关于社会福利有奖募捐发行收入税收问题的通知》(国税发〔1994〕127号)中有关彩票一次中奖收入不超过10000元暂免征收个人所得税的政策规定。 二 电脑彩票以同一人在同一期同一游戏中获得的全部奖金为一次中奖收入,其中全国联网单场竞猜游戏分别按照足球游戏、篮球游戏、冠军游戏和冠亚军游戏设期,以每张彩票涉及比赛场次中最晚的比赛编号日期为判定标准,相同的为同一期;海南视频电子即开游戏以同一场游戏奖金为一次中奖收入。即开型彩票以一张彩票奖金为一次中奖收入。 三 彩票机构和销售网点兑付电脑彩票时,兑奖金额超过3000元的,应登记中奖人相关实名信息和兑奖信息,中奖人应主动配合做好登记工作。 四 按照个人所得税法规定,彩票机构负责代扣代缴个人所得税,为电脑彩票一次中奖收入超过3000元至10000元(含)的个人办理免税申报,为电脑彩票和即开型彩票一次中奖收入超过10000元的个人办理纳税申报。 五 彩票发行机构按季度将彩票兑奖数据报送税务部门。 六 本公告自2024年9月1日起执行。2024年9月1日前已销售,仍在兑奖有效期内但尚未兑奖的彩票,按本公告规定执行。 中奖偶然所得的个人所得税 怎么缴纳? 中奖偶然所得主要有以下几种情形: 1 购物发票中奖 个人取得单张有奖发票奖金所得不超过800元(含800元)的,暂免征收个人所得税;个人取得单张有奖发票奖金所得超过800元的,应全额依20%的税率征收个人所得税,由税务机关或其指定的有奖发票兑奖机构进行个人所得税代扣代缴。 2 福利彩票、体育彩票中奖 福利彩票:对个人购买社会福利有奖募捐奖券一次中奖收入不超过10000元的暂免征收个人所得税,对一次中奖收入超过10000元的,应全额依20%的税率征收个人所得税,由支付中奖所得的单位代扣代缴其彩票中奖收入应缴纳的个人所得税。 体育彩票:对个人购买体育彩票一次中奖收入不超过1万元的,暂免征收个人所得税;超过1万元的,应全额依20%的税率征收个人所得税,由支付中奖所得的单位代扣代缴其彩票中奖收入应缴纳的个人所得税。 3 购物(劳务、服务、无形资产、不动产)抽中奖 抽奖所得:企业对累积消费达到一定额度的顾客,给予额外抽奖机会,个人的获奖所得,按照“偶然所得”项目,全额适用20%的税率缴纳个人所得税,税款由赠送礼品的企业代扣代缴; 随机取得活动礼品:单位以外的个人在企业业务宣传、广告等活动中,以及企业年会、座谈会、庆典等各种活动中,取得的礼品收入,按照“偶然所得”项目计算缴纳个人所得税。企业赠送的礼品是自产产品(服务)的,按该产品(服务)的市场销售价格确定个人的应税所得;是外购商品(服务)的,按该商品(服务)的实际购置价格确定个人的应税所得,税率20%,税款由赠送礼品的企业代扣代缴。 4 个人参加有奖储蓄取得的中奖收入 个人参加有奖储蓄取得的各种形式的中奖所得,属于机遇性的所得,应按照个人所得税法中“偶然所得”应税项目的规定征收个人所得税。虽然这种中奖所得具有银行储蓄利息二次分配的特点,但对中奖个人而言,已不属于按照国家规定利率标准取得的存款利息所得性质。由支付该项所得的各级银行部门在其向个人支付有奖储蓄中奖所得时按照20%税率扣缴个人所得税税款。 5 中国公民在境外博彩所得 应按偶然所得应税项目计征个人所得税,适用比例税率为20%,若该项所得在境外已经按照当地税法缴纳个人所得税,则境外已缴纳税额可以在国内计算的应纳税额中抵免,境外已缴税额不足抵免应纳税税额的部分按照有关规定可以在以后年度中结转抵免。 个人所得税最新税率表 1 居民个人工资、薪金所得预扣率表 注:按月申报纳税。 2 居民个人劳务报酬所得,稿酬所得,特许权使用费所得 劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。 注:按月申报纳税。 稿酬所得、特许权使用费所得预扣率:适用20%的比例。(按月或按次申报纳税) 3 综合所得税率表(个税汇算清缴时适用) 综合所得是指居民个人取得的工资、薪金所得;劳务报酬所得;稿酬所得和特许权使用费所得,适用百分之三至百分之四十五的超额累进税率(预扣率表见前述一、二)。 注1:本表所称全年应纳税所得额是指依照本法第六条的规定,居民个人取得综合所得以每一纳税年度收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额。 注2:非居民个人取得工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得,依照本表按尸换算后计算应纳税额。 4 非居民个人工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得税率表 非居民个人的工资、薪金所得,以每月收入额减除费用五千元后的余额为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。 5 经营所得税率表 注:本表所称全年应纳税所得额是指依照《中华人民共和国个人所得税法》第六条的规定,以每一纳税年度的收入总额减除成本、费用以及损失后的余额。 6 利息、股息、红利所得;财产租赁所得;财产转让所得和偶然所得 利息、股息、红利所得;财产租赁所得;财产转让所得和偶然所得,适用比例税率,税率为20%。(该税率适用于居民个人与非居民个人) 7 全年一次性奖金 居民个人取得全年一次性奖金符合规定的,在2027年12月31日前,可以选择不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。 计算公式为: 应纳税额=全年一次性奖金收入×适用税率-速算扣除数 北京万古恒信科技有限公司成立于2008年,简称“万古恒信”,公司创立的前十年主要为国内头部互联网企业提供人力资源服务解决方案,例如为亚马逊、凡客、滴滴出行、美团、阿里等众多互联网企业提供专业高效的人力资源外包服务,为客户的全国业务发展、扩张做出了突出的贡献。 目前公司已在北京、上海、广州、深圳、香港等80多个城市设立分支机构和关联企业,服务网络遍及全国300多个城市及地区,自有专业管理团队近500人,累计服务客户超3000家,涵盖IT、互联网、消费品、金融、能源、医药、农业、物流等数十个行业,凭借优质服务和雄厚实力获得了客户和业界的广泛认可。 声明 | 除原创内容及特别说明之外,推送稿件文字及图片均来自网络及各大主流媒体,著作权归原作者所有,仅代表作者观点,不代表“万古恒信”立场。如认为内容侵权,请后台联系我们删除。

收入额:劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

减除费用:预扣预缴税款时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

热门推荐

热门推荐